Il Grande Corto: la truffa dei Bitcoin

Buongiorno cari lettori, questa mattina sono stato attratto da un articolo molto interessante sulle criptovalute e ho decisco di tradurlo per condividerlo con tutti voi. Quello che vedrete è un articolo interamente tradotto dall’inglese e come sempre, la fonte verrà citata a fine articolo.

L’autore racconta la sua esperienza con i Bitcoin e ci svela retroscena che sicuramente ti fanno dubitare di questo sistema virtuale. Del resto, quanti di noi conoscono qualcuno che si è arricchito coi bitcoin? Buona lettura.

•••••

Questa è la storia di uno scambio di Bitcoin, lo scambio di maggiore impatto finanziario che abbia mai fatto in vita mia. È anche la storia dell’indagine profonda ma frenetica dell’ecosistema crittografico che mi ha portato a fare questo scambio. Ed è la storia di ciò che sta realmente accadendo nelle criptovalute e di cosa dovremmo fare al riguardo.

Se possiedi quantità significative di criptovaluta o stai pensando di acquistarne un po’, sei il motivo per cui l’ho scritto. Si prega di leggere fino alla fine.

Prologo: Tether & Company

Prima di iniziare questa storia, c’è un po ‘di background che devi conoscere prima.

Ci sono cose in crittografia in questo momento chiamate Tethers. Per semplificare un po ‘, i Tether sono emessi da una società di crittografia chiamata Tether Ltd., il che significa che se Tether Ltd. dice che possiedi un Tether, allora ce l’hai.

Tether Ltd. afferma anche che un Tether vale esattamente un dollaro USA. Possono farlo? Beh, dicono di poterlo fare, perché detengono un patrimonio di $ 1 per ogni Tether. Ma quei beni sono veri dollari? No non lo sono. E se il valore delle attività diminuisse? Non ti preoccupare; loro non. Va bene, ma possiamo almeno vedere le risorse? No, non puoi.

Chi sano di mente userebbe qualcosa come Tether? Bene, la risposta breve è che molte persone usano Tethers per acquistare Bitcoin e altre criptovalute. La lunga risposta, tuttavia, è sbalorditiva, ma ne riparleremo più avanti.

Poiché Tether suona esattamente come una frode valutaria, potrebbe non sorprenderti apprendere che Tether Ltd. è attualmente oggetto di indagine da parte dell’Ufficio del Procuratore generale per il distretto meridionale di New York. Quell’indagine è stata annunciata al pubblico il 25 aprile 2019.

Il commercio

Adesso avanza velocemente di un anno. Nel marzo del 2020, ho acquistato una grande quantità di Bitcoin. A quel tempo, ho visto una dislocazione del mercato e la probabilità di una significativa inflazione del dollaro a causa della probabile risposta del governo degli Stati Uniti alla pandemia in corso.

Sospettavo che Bitcoin sarebbe stato resistente all’inflazione a causa della sua scarsità forzata. Nella misura in cui pensavo a Tether, ricordavo l’indagine dell’OAG, pensavo che Tether fosse ormai una vecchia notizia e che sarebbe stato sicuramente ritirato dai mercati, e l’ho scartato come un fattore nella mia decisione di acquisto.

È stato un errore enorme.

L’HODL

Per il resto del 2020, la mia tesi sull’inflazione sembrava giusta. I disordini negli Stati Uniti, combinati con i previsti alti livelli di prestiti e di spesa dei consumatori post-pandemia, sembravano probabilmente alimentare una sostanziale inflazione del dollaro in termini reali fino alla fine del 2021. Durante lo stesso periodo, Bitcoin stava diventando sempre più scarso su base secolare.

Il mercato sembrava concordare con la mia tesi. La mia posizione in Bitcoin è raddoppiata di valore, quindi è raddoppiata di nuovo. Entro la fine dell’anno ero seduto con un guadagno del 600% e abbastanza ricco in dollari nominali.

Avevo intenzione di tenere il mio Bitcoin per un periodo molto lungo – non mi è mai nemmeno passato per la mente di venderlo, indipendentemente dalle sue variazioni di prezzo giornaliere.

E poi, all’inizio di gennaio, un post sul forum ha attirato la mia attenzione.

Lo shock

L’8 gennaio ho visto questo post su Hacker News su Tether che manipola il prezzo di Bitcoin. Questo mi ha scosso: pensavo che Tether fosse stato eliminato dai mercati delle criptovalute, ma a quanto pare era ancora in circolazione. Ma quanto Tether potrebbe esserci davvero nei mercati delle criptovalute? Sicuramente non così tanto.

Tuttavia, ho dato un’occhiata. La risposta mi ha sorpreso molto:

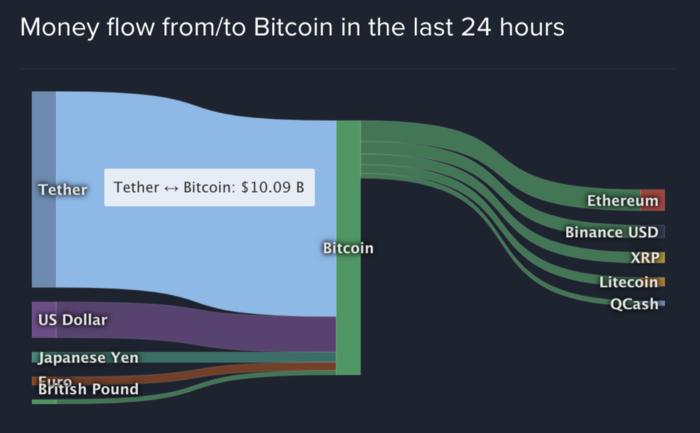

Il lato sinistro di questo grafico mostra quali valute stanno fluendo in Bitcoin (ovvero, vengono utilizzate per acquistare Bitcoin) in tutti gli scambi crittografici. Il lato destro mostra quali valute stanno uscendo da Bitcoin (cioè, che Bitcoin viene utilizzato per acquistare). Il grafico mostra i numeri tipici per l’inizio di gennaio 2021.

Il risultato: oltre i due terzi di tutti i Bitcoin – per un valore di $ 10 miliardi – che sono stati acquistati nelle 24 ore precedenti, sono stati acquistati con Tethers.

Inoltre, questo modello non era esclusivo di Bitcoin. Ho visto la stessa cosa per tutte le altre criptovalute popolari:

Sembrava che avessi sbagliato a licenziare Tether. Tether non era solo nei mercati delle criptovalute, Tether era nei mercati delle criptovalute.

Il panico

Questo mi preoccupava. La maggior parte della mia ricchezza era esposta sotto forma di Bitcoin e sembrava che Bitcoin potesse essere esposto a Tether. E la società emittente di Tether era sotto investigazione attiva. Avevo urgente bisogno di scoprire se questo rischio fosse reale.

Ho cancellato il mio programma e ho iniziato a scavare. Era subito ovvio che se i flussi di Tether fossero stati parzialmente o totalmente fraudolenti, ciò avrebbe avuto un effetto significativo sul prezzo di mercato corretto del Bitcoin. (Anche se $ 10 miliardi di flussi Tether costituiscono solo l’1,4% della capitalizzazione di mercato nominale di $ 700 miliardi di Bitcoin, tutto ciò che conta davvero è quale frazione del volume di acquisto giornaliero di Bitcoin rappresenta Tether – e quel numero è più vicino al 70%.).

Come potevo scoprire se Tether era fraudolento? Un proxy rapido potrebbe essere il tipo di scambi su cui ha negoziato. Sapevo che alcuni exchange, come Coinbase, utilizzavano una solida due diligence per frenare il riciclaggio di denaro, mentre molti altri exchange non erano altrettanto ben gestiti. C’era uno schema per cui gli scambi supportavano Tether e quali no?

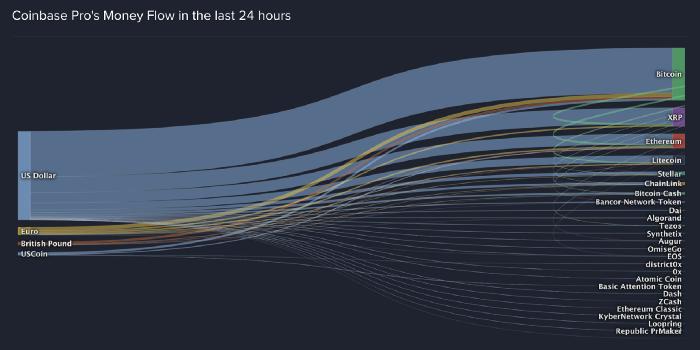

C’era. Ecco come gli scambi di criptovaluta fluiscono attraverso Coinbase Pro in un tipico periodo di 24 ore:

Si noti che il denaro che entra in criptovaluta è quasi tutto in dollari, euro e sterline britanniche, valute soggette a controlli rigorosi da parte delle rispettive autorità dei rispettivi paesi.

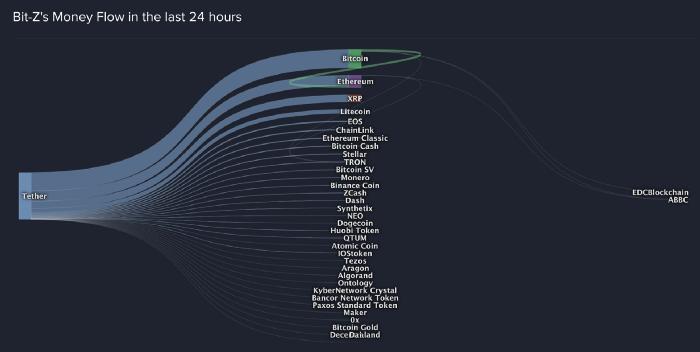

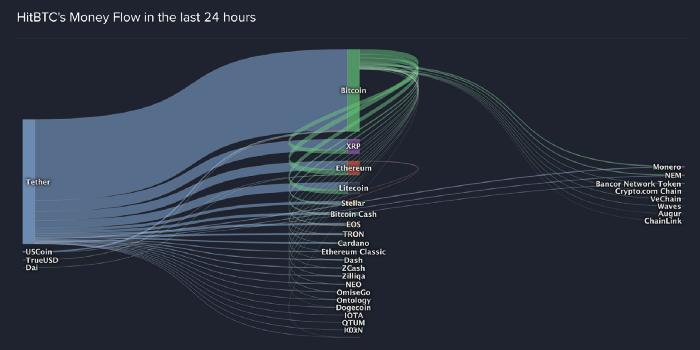

Ed ecco i flussi di scambi di criptovalute attraverso Binance, Bit-Z e HitBTC, i tre più grandi scambi di criptovalute al mondo per volume nominale:

Leggi anche:

Lo schema era ovvio. Praticamente tutte le criptovalute vendute su questi tre exchange sono state acquistate con Tethers. Nessuno è stato acquistato con USD.

E i volumi erano enormi. Coinbase Pro è responsabile di circa $ 4 miliardi di scambi di criptovalute ogni giorno. Ma Binance da solo rappresenta oltre $ 50 miliardi di volume di criptovalute e ciascuno degli altri due scambi è più grande di Coinbase. La maggior parte delle criptovalute che vengono acquistate ogni giorno vengono scambiate con Tethers su queste tre borse.

Binance, Bit-Z e HitBTC sono scambi “unbanked”. Ciò significa che non hanno accesso diretto al sistema finanziario statunitense, molto probabilmente perché nessuna istituzione statunitense è disposta a servire come banca corrispondente a livello nazionale. (Binance US, un’affiliata di Binance, consente gli acquisti in dollari. Ma il suo volume giornaliero è solo del 10% quello di Coinbase – e meno dell’1% di quello della sua controparte offshore – quindi il suo effetto sui mercati delle criptovalute è trascurabile.)

È difficile che gli scambi di criptovalute vengano incassati, ma Coinbase, Bitstamp e molti altri scambi di alta qualità lo gestiscono mantenendo forti controlli interni al know-your-customer (KYC) e antiriciclaggio (AML).

Ma quello che ho trovato più allarmante è stato che nessuno dei due scambi bancari in USD più affidabili – Coinbase e Bitstamp – supportava affatto le operazioni di Tether. Se Tether fosse al livello, non ci sarebbe motivo per loro di rinunciare alle commissioni su quella coppia di scambio, a meno che i loro dipartimenti di rischio e conformità non avessero ritenuto il token una responsabilità eccessiva da trasportare.

L’immersione profonda

A questo punto, ero preoccupato che la mia posizione in Bitcoin potesse essere troppo rischiosa da mantenere. Ma avevo ancora bisogno di ulteriori prove prima di concludere un commercio così grande.

Dovevo ottenere più contesto su Tether, un contesto che fosse il più libero possibile da distorsioni di marketing. Ho trovato quello che stavo cercando nel docket del caso per l’indagine in corso del New York OAG su Tether Ltd. (si noti che il rispondente dell’inchiesta è elencato come “iFinex Inc., et al” piuttosto che “Tether Ltd.” sul docket, per ragioni che non vale la pena entrare qui.)

Salterò la maggior parte del contenuto – ti esorto caldamente a rivedere i file per te stesso – ed elencherò solo i tre principali suggerimenti che mi sono venuti in mente:

- Il 26 febbraio 2019, due mesi prima dell’apertura dell’indagine ufficiale, l’OAG richiede un gran numero di documenti a Tether Ltd. Lo scopo della richiesta è di aiutare l’OAG a capire come vengono emessi, sostenuti e contabilizzati i Tethers, e come Tethers fluisce attraverso l’ecosistema crittografico.

- Dall’inizio dell’indagine ufficiale il 25 aprile 2019 fino al 9 luglio 2020 – un periodo di quasi 15 (!) Mesi – Tether Ltd. lancia una serie di contestazioni legali alle indagini che sembrano progettate per ritardare la loro risposta a la richiesta del documento dell’OAG.

- Il 9 luglio 2020, la Corte Suprema di New York respinge l’ultima sfida di Tether Ltd. in appello, costringendo di fatto Tether Ltd. a soddisfare la richiesta del documento dell’OAG. Inoltre, l’opinione del giudice J. Gesmer svisa tutti gli aspetti degli argomenti di Tether Ltd. (buon commento qui), suggerendo che l’appello di Tether Ltd. non è mai stato inteso come una sfida realistica alla richiesta di documentazione. Ma potrebbe, plausibilmente, essere stato parte di una strategia per ritardare la divulgazione del documento con ogni mezzo possibile.

Le cose stavano andando male. Ma poi mi è venuta improvvisamente una domanda: è successo qualche altro evento significativo a Tether intorno al 9 luglio 2020?

Così ho guardato. E ho trovato qualcosa.

Leggi anche:

Il grafico sopra mostra la capitalizzazione di mercato di tutti i Tethers emessi tra il 13 gennaio 2019 e il 13 gennaio 2021 (la curva blu). Poiché un Tether nominalmente equivale a $ 1, la capitalizzazione di mercato totale di Tether in dollari è sempre uguale al numero totale di Tether. (I numeri sull’asse y non si riferiscono alla capitalizzazione di mercato. Ma per la scala, il punto più alto della curva blu corrisponde a circa $ 25 miliardi.)

La prima freccia rossa sul grafico indica il 25 aprile 2019: l’annuncio delle indagini dell’OAG. Si noti come, con l’avanzare dell’indagine, il tasso di emissione di Tether inizia a salire, inizialmente in grandi blocchi singoli, di circa $ 1 miliardo, ogni pochi mesi.

La seconda freccia sul grafico è il 9 luglio 2020: data della sentenza del tribunale di New York che obbliga Tether Ltd. ad avviare il processo di divulgazione dei propri documenti all’OAG. Due settimane dopo quella sentenza, Tether Ltd. emette un altro grande blocco di Tethers, del valore nominale di circa $ 800 milioni. E poco dopo, il 1 ° settembre, il modello di emissione di Tethers cambia completamente.

A partire da settembre, Tether Ltd. inizia a emettere più grandi blocchi di Tethers al giorno. Il ritmo accelera, con $ 2,3 miliardi di Tether emessi solo nella prima settimana del 2021.

Ciò era coerente con la possibilità che, poiché le varie sfide legali di Tether Ltd. fallivano una dopo l’altra nei tribunali di New York, Tether Ltd. stava scegliendo di emettere Tethers sempre più velocemente per massimizzare la quantità di valore che poteva estrarre dalla crittografia. ecosistema prima di essere chiuso. Il ritmo accelera in prossimità della scadenza per la divulgazione finale di Tether Ltd., il 15 gennaio 2021.

Dovevo ancora rispondere a un’ultima domanda. L’emissione di Tether era effettivamente correlata al prezzo del Bitcoin? Uno sguardo alle classifiche mi ha dato una chiara risposta affermativa:

Ci sono tre periodi principali di emissione di Tether relativa elevata in questo grafico: 1) da aprile 2019 a luglio 2019; 2) da aprile 2020 a luglio 2020; e 3) da settembre 2020 ad oggi. Tutti e tre i periodi si sovrappongono con aumenti visibili del prezzo di mercato di Bitcoin. (Le frecce rosse qui indicano le stesse due date della tabella Tether sopra.)

Questo non era uno schema conclusivo: non dimostrava ancora che l’emissione di Tether stesse causando gli aumenti dei prezzi di Bitcoin. Era ancora possibile che la domanda al dettaglio di Bitcoin spingesse il dollaro reale in Tether Ltd. attraverso un meccanismo sconosciuto; che Tether Ltd. emetteva Tethers in cambio di quei dollari; e che quei Tethers emessi venivano poi utilizzati per acquistare Bitcoin. In questo scenario, l’aumento di Tether è stato causato dalla domanda di Bitcoin e, dopotutto, Tether potrebbe essere completamente sostenuto dai dollari.

Tuttavia, sulla base di queste prove, ho concluso che ora il mio rischio era troppo grande. Ero a lungo Bitcoin fino ai miei occhi; Bitcoin era chiaramente correlato a Tether; Tether veniva chiaramente emesso a un ritmo frenetico; e quell’emissione aveva un’alta probabilità di non essere sostenuta da nulla.

Ho fatto la chiamata: era ora di uscire.

L’uscita

Il 9 gennaio 2021, ho liquidato la mia posizione crittografica per USD. Nel processo, ho bloccato un guadagno denominato in dollari che, nell’interesse della piena divulgazione, posso solo descrivere come un cambiamento di vita.

A questo punto, non ho ancora capito l’intera immagine. Ad esempio, pensavo ancora che ci fosse una possibilità che Tether potesse essere sostenuto da risorse reali. Il mio stato di fede era qualcosa del tipo: “Del 70% di Tether fluisce in Bitcoin, una parte è reale; una parte è reale ma illecita (ad esempio, l’acquisto di droghe); e una parte è pura finzione. Non ho idea di quali siano le rispettive frazioni di ciascuna, ma so che la mia soglia di rischio personale è stata superata “.

Ero ancora un po ‘preoccupato di aver sbagliato i calcoli. Tether potrebbe ancora essere in gran parte reale – e se si fosse scoperto che lo era, avrei perso la barca.

E poi, per pura fortuna, ho avuto una conversazione che mi ha lasciato senza fiato.

L’epifania

Stavo raggiungendo il mio amico Bob (pseudonimo) tramite chat video. Avevo appena venduto la mia posizione Bitcoin e stavo aspettando nervosamente la conferma dalla mia banca che il mio bonifico in USD dall’exchange fosse stato autorizzato. Crypto era nella mia mente, quindi l’ho chiesto a Bob.

La conversazione è andata più o meno così:

- Io: Non possiedi nessuna criptovaluta, vero? Sono preoccupato che alcuni scambi nell’ecosistema possano essere fraudolenti.

- Bob: In realtà ho un sacco di criptovalute su questo scambio chiamato Bybit. Sai se è uno di quelli rischiosi?

- Io: non sono sicuro. Ti consente di fare trading in USD?

- Bob: No, ma nemmeno molti altri scambi lo fanno. In effetti, non puoi nemmeno depositare USD direttamente su un account Bybit.

- Io: davvero? Ma allora come fai a trasferire i tuoi soldi sul loro cambio se non accettano depositi in USD?

- Bob: invii il tuo USD a Coinbase e acquisti Bitcoin con esso. Quindi sposti il tuo Bitcoin su Bybit e fai trading con esso lì.

- Io: aspetta. Se è così, allora perché qualcuno dovrebbe mai utilizzare uno scambio offshore non bancario che commercia esclusivamente in criptovalute? Cosa ti offre Bybit che Coinbase non ti offre?

- Bob: Leva. Personalmente utilizzo solo la leva 2–3 volte, ma se lo desideri ti consentono di sfruttare le tue posizioni fino a 100 volte. Non puoi farlo su Coinbase.

- Io: * sussulta udibilmente *

- Bob: Fanno anche un sacco di promozioni. Hanno un sacco di missioni a tempo in cui puoi guadagnare Tethers facendo cose come invitare amici nello scambio, unirti al loro gruppo Telegram o fare trading sulla loro piattaforma.

- Io: SANTO $ #! @

- Bob: Ma grazie per l’avvertimento! Tirerò fuori la mia criptovaluta il più velocemente possibile. Tuttavia, potrebbero volerci alcuni minuti, prima dovrò attivare la mia VPN.

- Io: una VPN? Ma perché, per amore di Dio?

- Bob: Perché ho bisogno di falsificare un ISP boliviano per accedere allo scambio. Sono illegali da usare se risiedi in America.

- Io: * La testa esplode *

C’è una scena in The Big Short in cui Mike Baum incontra una spogliarellista che ha contratto mutui su cinque proprietà. La spogliarellista non pensa che ci sia niente di sbagliato nel farlo, perché il suo mediatore ipotecario le ha detto che poteva sempre rifinanziare i suoi mutui quando i prezzi delle sue case salivano. E i prezzi delle case aumenterebbero sempre.

Fino a quel punto del film, l’indagine di Mike aveva ruotato attorno a obbligazioni, tassi ipotecari e CDO. Ma l’incontro con quella spogliarellista personalizza il mercato per lui: per la prima volta, Mike vede uno degli esseri umani che è dall’altra parte della sua attività di mutuo. Ed è questo che alla fine lo convince a vendere allo scoperto il mercato immobiliare.

Per me, questo è ciò che rappresentava parlare con Bob: per la prima volta, avevo visto come ci si sentiva a ricevere la macchina del giorno del giudizio delle criptovalute.

La pistola fumante

Parlare con Bob ha cambiato la mia prospettiva su Tether. Non vedevo più Tether come una fonte di rischio eccessivo. Ora la vedevo come una frode altamente probabile.

Parte del motivo erano gli incentivi. Gli importi denominati in Tether che Bybit, Binance e altri scambi simili stavano regalando a persone come Bob sembravano incoerenti con le entrate che quegli scambi potevano aspettarsi di generare da un utente medio.

Per avere un’idea degli omaggi, ho eseguito una ricerca su Google anonima per “Promozione Binance”. Questo ha restituito come uno dei suoi risultati migliori una pagina binance.com che diceva, in parte, “Abbiamo una promozione speciale di fine anno in cui offriremo agli utenti idonei un buono di risparmio del valore di 500 USDT [Tether]!”

D’altra parte, una ricerca simile per “Promozione Coinbase” ha restituito zero risultati in prima pagina ospitati sul dominio coinbase.com. Ciò ha suggerito che le borse offshore potrebbero essere più disposte a regalare Tethers di quanto Coinbase fosse a dare via dollari, il che implicava che le borse offshore stessero assegnando un valore inferiore a Tethers di quanto dovrebbero essere.

Ora che sapevo cosa cercare, tutto ha cominciato ad andare a posto. Per prima cosa ho trovato questo thread di Twitter, sottolineando che i Tethers venivano emessi in blocchi di numeri esatti e perfetti. (Nello screenshot qui sotto, “USDT” è il simbolo ticker per Tether.)

Questo è insolito: se la domanda di Tethers fosse reale, ci si aspetterebbe che Tether Ltd. combini più depositi in USD degli investitori in un unico blocco di emissione. Combinazioni come questa non dovrebbero sommarsi ogni volta in numeri perfettamente arrotondati. Inoltre, i presunti input in USD (ad esempio, 401.431.056 USD nella transazione in alto a sinistra) forniscono output Tether perfettamente rotondi (ad esempio, 400.000.000 USDT nella stessa transazione) in ogni blocco, indipendentemente dal tasso di cambio prevalente o da qualsiasi altra cosa.

Di per sé, questo non è plausibile. Ma quando lo confronti con il modello di emissione di USD Coin – la stablecoin emessa da Coinbase, che è supportata da riserve regolarmente controllate di dollari reali – la differenza è netta. (Nello screenshot qui sotto, “USDC” è il simbolo ticker per USD Coin.)

Coinbase emette le sue monete USD in modo molto diverso da come Tether Ltd. emette i suoi Tethers. I blocchi di emissione per USD Coin sono più piccoli e le loro dimensioni variano di più: le dimensioni dei blocchi di Tether variano da 150M a 400M Tethers, mentre i blocchi di USD Coin variano da ~ 7M a ~ 60M di monete USD.

I blocchi di emissione di USD Coin contengono anche numeri di monete dall’aspetto casuale (ad esempio, 9.374.133 USDC nella transazione principale). Questa casualità è ciò che ti aspetteresti se Coinbase raggruppasse la domanda reale di USD da un gruppo di investitori indipendenti in ciascun blocco di emissione.

L’ultimo chiodo nella bara è stato quando ho scoperto la mancanza di riserve visibili. Se Tether Ltd. prendesse davvero 1 USD per ogni Tether emesso, dovrebbe avere tanti dollari nel suo conto bancario quanti sono i Tether emessi. E si scopre che possiamo verificare se è vero! La banca di Tether Ltd. è la banca Deltec alle Bahamas e le Bahamas rivelano la quantità di valuta estera che le sue banche nazionali detengono ogni mese.

La risposta è stata, almeno fino alla fine di settembre 2020, non abbastanza:

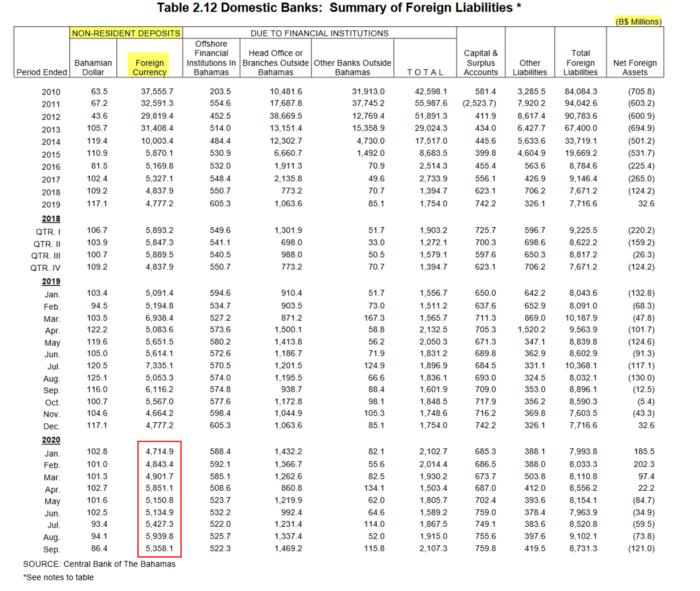

Da gennaio 2020 a settembre 2020, l’importo di tutte le valute estere detenute da tutte le banche nazionali alle Bahamas aumenta di soli $ 600 milioni, passando da $ 4,7 miliardi a $ 5,3 miliardi. (La tabella è in dollari delle Bahamas, ma il dollaro delle Bahamas è ancorato al dollaro USA, quindi 1 BSD = 1 USD.)

Ma durante lo stesso periodo, i Tethers totali emessi sono aumentati di quasi $ 5,4 miliardi, passando da $ 4,6 miliardi a $ 10 miliardi!

L’implicazione era scioccante: non c’erano quasi abbastanza dollari in tutte le banche nazionali delle Bahamas per sostenere i Tethers che fluttuavano nel mercato delle criptovalute.

Quindi questo era il grande short delle criptovalute: Tether Ltd. era a corto di dollari USA, per un importo di circa $ 25 miliardi.

La grande immagine

Dopo questo ultimo giro di ricerche, ho aspettato con ansia. Avevo venduto la mia posizione in Bitcoin, ma il mio bonifico bancario era ancora in transito: avrei ancora affrontato il rischio di controparte fino a quando non fossi uscito completamente da un mercato che ora ero convinto fosse basato su una frode.

Mentre aspettavo, ho combinato ciò che sapevo delle esperienze di Bob con le mie altre prove, il che mi ha permesso di costruire un’immagine mentale del motore principale per fare soldi della frode. Ecco come funzionerebbe:

- Bob, un investitore di criptovalute, mette $ 100 di dollari USA reali in Coinbase.

- Bob utilizza quindi quei dollari per acquistare $ 100 di Bitcoin su Coinbase.

- Bob trasferisce i suoi $ 100 in Bitcoin a uno scambio non bancario, come Bybit.

- Bob inizia a fare trading di criptovaluta su Bybit, utilizzando la leva finanziaria e ricevendo omaggi promozionali, tutti denominati Tether.

- Tether Ltd. acquista i Bitcoin di Bob da lui in borsa, quasi certamente tramite un account di trading proxy negabile. Bob viene pagato a Tethers.

- Tether Ltd. prende i Bitcoin di Bob e li sposta su uno scambio bancario come Coinbase.

- Infine, Tether Ltd. vende i Bitcoin di Bob su Coinbase per dollari ed esce dai mercati delle criptovalute.

La mia ipotesi è che Tether Ltd. (tramite account proxy) sia responsabile solo di una piccola parte dell’attività di acquisto diretto su queste borse. Ma con $ 50 miliardi di valore nominale che fluiscono attraverso Binance ogni giorno, anche una piccola fetta del flusso rappresenta enormi quantità di entrate. E quando la tua attività prevede il trading di dollari falsi con quelli veri, i tuoi margini di profitto possono diventare piuttosto alti.

Nell’esempio sopra, Tether Ltd. ha acquistato Bitcoin da Bob al suo prezzo nominale in Tethers, ma quel Bitcoin era il costo di copertura pagato da Bob per avere accesso a livelli di leva e promozioni davvero sbalorditivi dall’exchange. E quella stessa leva, e quelle stesse promozioni, sono tutte denominate in Tethers – Tethers che sospetto che Tether Ltd. stia cedendo all’exchange in enormi quantità, per aiutarlo a sovvenzionare l’acquisizione di utenti attraverso ulteriori promozioni.

Questo spiega come Tether sia stato in grado di mantenere il suo ancoraggio di $ 1 USD sulle borse offshore non bancate. Per una data quantità di Bitcoin, un trader di criptovalute ottiene un accesso effettivo a molti più Tethers di quanto il tasso di cambio pubblico possa giustificare. Gli scambi quindi prenotano quei Tethers extra come “leva” e “promozioni”, consentendo loro di mantenere la finzione che quei Tether “gratuiti” non vengono scambiati per Bitcoin, anche se fanno parte del pacchetto che Bob riceve per il Bitcoin che vende.

Visto da questo punto di vista, il fatto che le borse offshore non supportino l’USD è una caratteristica, non un bug: impedire a USD e Tether di incontrarsi in un mercato trasparente è fondamentale per garantire che il prezzo reale di Tether rimanga opaco, rendendolo difficile per un estraneo per contestare il suo ancoraggio da $ 1.

Dimentica per un momento l’attività negli scambi offshore e pensa solo a una semplice immagine mentale. Immagina di poter stare in uno stand metaforico, dove lo scambio di Coinbase si collega con il sistema finanziario degli Stati Uniti. Se potessi farlo, vedresti due file di persone allo stand. Una linea sarebbe quella di investitori in criptovaluta, che investono dollari – e l’altra linea sarebbe quella di imbroglioni, che prendono dollari.

Un’ora dopo aver finalmente avvolto la mia testa su tutto il colossale casino, ho ricevuto una notifica dalla mia banca. Il mio bonifico dallo scambio era stato autorizzato.

Ero fuori dal mestiere.

Epilogo: Nella terra dei ciechi

Nel mio lavoro quotidiano, sono il fondatore di una startup di discreto successo. Di conseguenza, la mia esperienza su Twitter è fortemente orientata alla visualizzazione di post di altri fondatori e venture capitalist. In generale, queste persone sono ben intenzionate, molto intelligenti e profondamente competenti nella loro comprensione dei mercati.

Eppure, questa selezione di tweet crittografici dalla comunità delle startup è piuttosto tipica:

https://twitter.com/naval/status/1348471192961703937?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed%7Ctwterm%5E1348471192961703937%7Ctwgr%5E%7Ctwcon%5Es1_&ref_url=https%3A%2F%2Fcdn.embedly.com%2Fwidgets%2Fmedia.html%3Ftype%3Dtext2Fhtmlkey%3Da19fcc184b9711e1b4764040d3dc5c07schema%3Dtwitterurl%3Dhttps3A%2F%2Ftwitter.com%2Fnaval%2Fstatus%2F1348471192961703937image%3D

Bitcoin non può essere forzato.

Ecco perché è l’esperimento più importante al mondo.

Bitcoin is scarce. Dollars are abundant. https://t.co/o45i98EJV0

— Balaji (@balajis) December 17, 2020

Il bitcoin è scarso. I dollari sono abbondanti.

The Bitcoin dream is very, very much alive.

— Alexis Ohanian 🇦🇲 (@alexisohanian) January 13, 2021

Il sogno di Bitcoin è molto, molto vivo.

A thought which occurred to me last night:

— Conor White-Sullivan 𐃏🔍🇺🇸 (@Conaw) December 6, 2020

Would Jesus buy #Bitcoin?

This seems like a pretty solid critique of fiat currency here. pic.twitter.com/aiNDchSfKo

Interesting to see at what price bitcoiners flex their old tweets, screenshots, and videos hyping up BTC.

— Austin Rief ☕️ (@austin_rief) January 8, 2021

The real gangsters are the ones who are holding out for $100k to flex.

È interessante vedere a quale prezzo i bitcoin mostrano i loro vecchi tweet, screenshot e video che promuovono BTC.

I veri gangster sono quelli che resistono per $ 100k per flettere.

Questi sono membri molto rispettati della comunità. Ho incontrato alcuni di loro personalmente e ne sono sempre rimasto colpito, dalla loro buona volontà e dalle loro intuizioni. Inoltre, devo ammettere di aver espresso io stesso sentimenti simili su Bitcoin in privato, durante quest’ultima bolla.

Allora cosa sta succedendo qui? Cosa potrebbe accecare la nostra comunità contro frodi su tale scala?

Parte della risposta, credo, è l’illiquidità.

Un mercato illiquido è quello da cui non puoi incassare rapidamente. L’ecosistema delle startup è molto illiquido: ci vogliono anni o decenni perché i fondatori incassino le attività che costruiscono. I fondatori di startup – e le VC che li supportano – hanno per lo più esperienza nel trattare mercati illiquidi.

Ai truffatori non piacciono i mercati illiquidi. Ai criminali piace essere in grado di incassare velocemente: più a lungo rimangono in un posto, maggiore è la possibilità che vengano catturati e arrestati, perché sono truffatori.

Poiché i mercati illiquidi respingono i truffatori, l’ecosistema delle startup illiquidi risulta essere in gran parte (anche se non del tutto!) Libero da truffatori. Questo fa parte di ciò che rende un tale piacere lavorare, ma significa anche che la comunità non ha mai sviluppato un grande radar collettivo per le frodi: non ne ha bisogno.

Ma la comunità delle startup ha un fantastico radar collettivo per cose che 1) iniziano in piccolo; 2) crescere velocemente; 3) sfidare lo status quo; e 4) sono ampiamente fraintesi. Queste sono le caratteristiche di una promettente startup! E la comunità ha imparato che è costoso perdere uno di questi.

Purtroppo, queste sono anche le caratteristiche di una frode. Ma la comunità delle startup non incontra molte frodi, quindi tende a scartare la possibilità – e in criptovaluta, questo è un grave errore. A differenza delle startup, le criptovalute sono un mercato altamente liquido, esattamente il tipo che attrae i truffatori e ai truffatori piace fare frodi. E ciò significa che molte cose in criptovaluta che sembrano promettenti startup, sono in realtà frodi.

Ma è più di questo: oltre a tutto il resto, la crittografia è davvero una tecnologia promettente. C’è valore per il decentramento e la resistenza alla censura; c’è valore nell’esecuzione senza fiducia dei contratti; e ha valore avere un punto Schelling per una risorsa scarsa. La comunità delle startup sta, correttamente, riconoscendo che questo potenziale valore esiste. Ma senza un buon radar antifrode, non ha modo di stimare quanto di quel valore sia reale oggi.

Credo che la comunità delle startup stia per ricalibrare il suo radar antifrode. Quella ricalibrazione – e la tariffa esorbitante che il mercato addebiterà per essa – sarà obbligatoria per chiunque detenga una quantità significativa di criptovaluta.

Allora, dove ci lascia tutto questo? Ci sono ancora alcune domande.

Possiamo rompere questa frode adesso?

C’è un modo per far crollare rapidamente questa frode, in modo che meno persone ne rimangano ferite? Credo che ci sia.

Gli scambi di criptovaluta legittimi, come Coinbase e Bitstamp, sanno chiaramente di stare lontano da Tether: nessuno dei due supporta Tether sulle loro piattaforme. E il sentimento è reciproco! Perché se Tether Ltd. dovesse mai consentire lo sviluppo di un mercato ampio e liquido tra Tethers e USD, la frode diventerebbe immediatamente evidente a tutti poiché il prezzo di compensazione del mercato di Tether è crollato molto al di sotto di $ 1.

Kraken è il più grande scambio di criptovalute bancario in USD su cui Tether e dollari USA scambiano liberamente l’uno contro l’altro. Il mercato in quella coppia di trading su Kraken è abbastanza modesto – circa $ 16 milioni di volume giornaliero – e Tether Ltd. sicuramente ha bisogno di tenere d’occhio i suoi movimenti. In effetti, ogni volta che qualcuno vende Tether per USD su Kraken, Tether Ltd. non ha altra scelta che acquistarlo – altrimenti rischierebbe di far scivolare il piolo e smascherare l’intera farsa.

La mia ipotesi è che mantenere il piolo Tether su Kraken rappresenti la più grande spesa di capitale in corso di questa intera frode. Se i criminali non riescono a racimolare abbastanza dollari per sostenere il piolo Tether su Kraken, allora il gioco è finito e l’intero caos crolla. E questo lo rende il punto debole della frode.

Per essere chiari: ogni volta che vendi Tethers su Kraken, costringi Tether Ltd. a pagarti in dollari USA. Se riesci a vendere abbastanza Tethers per USD su Kraken, Tether Ltd. esaurirà i dollari e l’intera macchina – che attualmente è alla base del 70% di tutti i flussi di criptovaluta – andrà in pezzi.

I gestori di hedge fund ben capitalizzati potrebbero voler rileggere il paragrafo precedente e ponderarne le implicazioni.

Come possiamo impedire che ciò accada di nuovo?

Ho alcuni suggerimenti.

L’OAG di New York dovrebbe chiedere un’ingiunzione ai tribunali per bloccare qualsiasi ulteriore emissione di Tethers. Questo dovrebbe essere fatto non appena umanamente (e legalmente) possibile. Non solo sono in gioco i mezzi di sussistenza di innumerevoli persone, comprese quelle di migliaia di americani e dei loro dipendenti, ma consentire la coniazione di una pseudo-valuta equivalente in USD senza sostegno o restrizione mette a rischio la capacità della nazione di regolare i propri flussi di valuta.

Per essere chiari, le autorità statunitensi dovrebbero essere estremamente preoccupate per questo. Con buona approssimazione, esiste attualmente un’entità straniera non regolamentata che stampa impunemente dollari. C’è un motivo per affermare che questo costituisce un attacco diretto e contraddittorio contro il dollaro USA – e più a lungo va avanti, più rischia di compromettere l’integrità dell’intero sistema finanziario statunitense.

Il Tesoro degli Stati Uniti dovrebbe applicare requisiti di riserva del 100% su tutte le criptovalute stablecoin ancorate all’USD, con audit obbligatori. C’è un grande potenziale reale nella crittografia: l’ecosistema delle startup ha capito bene questa parte! – ma quel potenziale non si realizzerà se il settore è pieno di frodi. E mentre l’eccessiva regolamentazione è una vera preoccupazione, il fatto che questo racket sia andato avanti per così tanto tempo e su tale scala è un chiaro segno che abbiamo bisogno di un meccanismo per convalidare le riserve degli emittenti di stablecoin.

Una sana regolamentazione rende un ecosistema più prezioso, non meno. Bitcoin potrebbe essere di per sé privo di fiducia, ma se viene acquistato per dollari falsi, anche la sua valutazione in dollari sarà falsa. Considerando che una volta che possiamo fidarci che i dollari che vanno in Bitcoin sono reali, saremo in grado di fidarci che anche la valutazione di Bitcoin è reale.

Perché ho scritto questo?

Prima della mia conversazione con Bob, stavo pensando a questo problema in astratto: c’era un mistero da risolvere; c’erano soldi da fare. Ma dopo aver parlato con Bob, l’ho visto in modo diverso: attraverso gli occhi di un vero essere umano, uno che aveva preso la parte sbagliata di questo mestiere.

Ci sono milioni di Bob, in tutto il mondo. Molti di loro sono sfruttati fino ai loro occhi in Tether su scambi non bancati. Altre migliaia stanno acquistando nel commercio ogni giorno. E quasi tutti perderanno i loro soldi quando tutto crollerà.

Questo sarebbe già abbastanza grave in tempi normali. Ma durante una pandemia, è catastrofica. Enormi quantità di valore per milioni di persone verranno spazzate via: individui, famiglie e i più vulnerabili tra noi saranno rovinati nel momento peggiore possibile. Questo non è un gioco: il dolore umano sarà immenso. E più a lungo andrà avanti la frode, più il dolore crescerà.

Ho scritto questo per fermarlo.

Segui guruhitech su:

- Google News: bit.ly/gurugooglenews

- Telegram: t.me/guruhitech

- X (Twitter): x.com/guruhitech1

- Bluesky: bsky.app/profile/guruhitech.bsky.social

- GETTR: gettr.com/user/guruhitech

- Rumble: rumble.com/user/guruhitech

- VKontakte: vk.com/guruhitech

- MeWe: mewe.com/i/guruhitech

- Skype: live:.cid.d4cf3836b772da8a

- WhatsApp: bit.ly/whatsappguruhitech

Esprimi il tuo parere!

Ti è piaciuto questo articolo? Lascia un commento nell’apposita sezione che trovi più in basso e se ti va, iscriviti alla newsletter.

Per qualsiasi domanda, informazione o assistenza nel mondo della tecnologia, puoi inviare una email all’indirizzo [email protected].

Scopri di più da GuruHiTech

Abbonati per ricevere gli ultimi articoli inviati alla tua e-mail.